遺産分割とは、誰かが亡くなったときに、残された財産(借金などのマイナス財産も含む)を分けることをいいます。

遺産分割とは、誰かが亡くなったときに、残された財産(借金などのマイナス財産も含む)を分けることをいいます。

この遺産分割を行っておかないと、相続財産が共有状態のままとなってしまい、孫やひ孫の世代で、「あの土地を処分してしまいたいんだけれど、誰と何を話し合えばいいんだ?」ということになりかねません。

ご親族が亡くなり、相続財産がある場合、必ず法律的に有効な遺産分割をしてください。

もっとも、法律上必要な相続に関する手続きで、もっとも期限が短い相続放棄でも、亡くなってから3か月以内にすれば間に合いますので、誰かが相続財産を奪っていったというような事情でもない限り、ご親族が亡くなったら、とりあえずは葬儀等の手続きを行ってください。

相続に関しては少し落ち着いてからでも間に合います。

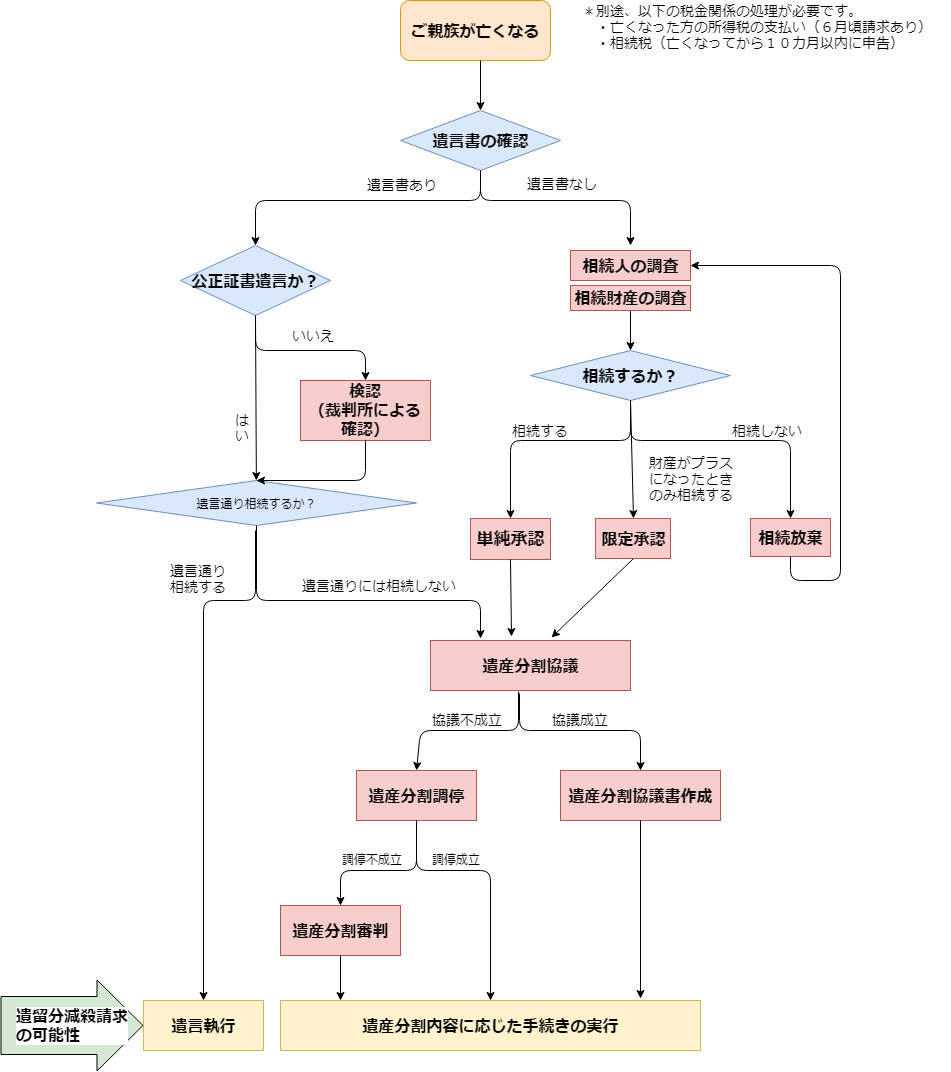

以下では、どのような手順で遺産分割を進めて行けば良いのか、フローチャートで示し、その後、各手続きについて説明します。

もし、印刷環境があるようでしたら一覧表を印刷し、どの段階の話をしているのか確認しつつ、各手続きの説明を読んでください。

【目次】

・遺産分割手続きのフローチャート

・遺産分割手続きの流れ

1 遺言書を確認しよう

⑴ 遺言書をさがす

⑵ どこを探せばいい?

⑶ 遺言書を見つけたらどうする?

2 法定相続人を確定しよう

3 相続財産の調査

⑴ 不動産の調査

⑵ 不動産以外の財産の調査

⑶ 借金の調査

4 相続するかどうか決めよう

⑴ 単純承認

⑵ 限定承認

⑶ 相続放棄

5 遺産分割方法を決めよう

⑴ 相続人同士の話合い

⑵ 遺産分割調停

⑶ 遺産分割審判

【遺産分割のフローチャート】

【遺産分割手続きの流れ】

1 遺言書を確認しよう

⑴ 遺言書を探す

遺産分割において、もっとも優先されるのは遺言書の内容となります。

ですから、遺産分割をしようとする場合は、まず遺言書を探すことから始めます。

もし、法定相続人全員で遺産分割協議書を交わしたような場合でも、あとから遺言書が見つかると、原則として遺言書にしたがった方法での遺産の再分割が必要となってしまうので、なによりも優先してください。

⑵ どこを探せばいい?

遺言には、大きく分けて2種類あります。

自筆証書遺言と公正証書遺言です。

厳密には秘密証書遺言というものもありますが、これも公証役場で作られるので公正証書遺言の一種と考えてよいでしょう。

公正証書遺言は、公証役場で作られます。

そして、作られた遺言書は、公正証書役場で保存されるため、公証役場に問い合わせをすれば、公正証書遺言があるかどうかが分かります。

公証役場は、全国各地にありますが、各公証役場の情報は共有されているので、お近くの公証役場で問い合わせれば、他の公証役場で作っていた場合でも分かります。

自筆証書遺言は、文字通り自分で書いた遺言ですので、どこにしまってあるかは分かりませんが、よくあるのは以下の場所ですので探してみましょう。

・法務局:2020年7月から自筆証書遺言保管サービスが始まるので、それ以後に亡くなった場合は確認しましょう。

・普段貴重品を保管している場所:普段、預金通帳などを保管している場所に一緒に保管されていることがあります。

・タンスの引き出し:普通のタンスの引き出しに、着物などと一緒に入れられているということがあります。

・仏壇周辺:亡くなる=仏壇というイメージからでしょうか。仏壇に遺言書をしまっているというケースがあります。

・銀行:貸金庫契約をしていたり、遺言信託サービスというものを利用するなど、銀行に遺言書がある場合があります。生前取引があった銀行に問い合わせてみましょう。

・顧問弁護士、税理士、司法書士、行政書士:資産家であったり、事業を営んでいると弁護士などとの付き合いもあったりします。その方に遺言書の作成とあわせて保管も頼んでいる場合があります。税理士は、遺言書作成の専門家ではありませんが、相続税などについて相談していることがあるので、遺言書のことを知っている可能性があります。

⑶ 遺言書を見つけたらどうする?

・公正証書遺言と遺言保管サービスの場合

公正証書遺言の場合と、法務局の遺言保管サービスで保管されていた場合は、公的な場所で保管し、写しも公的機関にあるので特別な手続きは必要なく、遺言内容を確認し、遺言が法的に有効なものであれば、遺言内容にしたがって遺産を分割します。

なお、相続人全員が遺言書とは違う相続方法に合意した場合は、遺言書と異なる相続も可能です。

・自筆証書遺言の場合

自筆証書遺言の場合は、すぐに裁判所で検認という手続きをする必要があります。

検認は、勝手に遺言書が書きかえられたりしないように、裁判所が遺言書を確認し、コピーを保管しておく手続きです。

ですから、遺言書に封がされている場合は、封がされたまま裁判所に持っていく必要があります。

検認手続きは、亡くなった方の最後の住所を管轄する裁判所に、検認の申立書と相続関係が分かる戸籍謄本(相続関係一覧図でも可)をつけて申立てます。

その後、裁判所から各相続人に呼出状が届くので、呼出状に書かれた日(検認日)に裁判所に行き、遺言書を確認します。もちろん、遺言書を持っている人は、遺言書を持っていってください

申立書などについては、裁判所がホームページで詳しく説明しているので、こちらの裁判所の検認に関するページをご覧ください。

2 相続人を確定しよう

相続手続をするには、まずは法定続人を確認する必要があります。

法定相続人は、戸籍謄本を取り寄せて確認することになります。

まずは、亡くなった方の生れてから死ぬまでの戸籍謄本(こせきとうほん)を取り寄せ、子供がいる場合は、子供の戸籍謄本を取り寄せます。

子供が先に亡くなっている場合は、子供の生れてから死ぬまでの戸籍謄本を取り寄せて、孫がいないかを確認し、いる場合は孫の戸籍謄本を取り寄せます。

子供や孫がいない場合は、両親が生きているかどうか確認し、生きている場合は両親の戸籍謄本をとります。

子供や孫がおらず、両親が先に亡くなっている場合は、兄弟姉妹が相続人となるので、全兄弟姉妹を確認するために、両親の生れてから死ぬまでの戸籍謄本を取り寄せ、確認できた兄弟姉妹の戸籍謄本を取り寄せます。

具体的な戸籍の取寄せ方は、まずは、亡くなった方の本籍地の市区町村役場で亡くなった時点の戸籍謄本を取り寄せます。本籍地が分からない場合は、先に住民票をとり本籍地を確認してから戸籍謄本を取り寄せます。

取り寄せた戸籍謄本には、名前のすぐ下に「戸籍事項」という欄があり、そこに前の戸籍の情報が載っています。

法改正で戸籍が新しくなっている場合には、同じ本籍地で法改正前の戸籍(改製原戸籍)をとります。

本籍地の移動で戸籍が新しくなっている場合には、移動前の市区町村役場に除籍謄本を取り寄せます。

結婚で戸籍が新たに作られている場合は、その前に載っていた両親の戸籍が記載されているはずですから、両親の戸籍謄本を取り寄せます。

このように、順に遡っていかないといけないうえに、古い戸籍は手書きの毛筆、しかも旧字で書かれていて判読が困難だったり、市町村合併でどこに問い合わせればいいのか分かりにくかったり、戦争や災害で紛失していたりということがあるため、高齢の方が亡くなった場合、戸籍謄本を取り寄せるだけで何か月もかかることがあります。

そのため、戸籍集めは早めに始めて、並行して、他の手続きを行います。

戸籍が集まったら、法務局の法定相続情報証明制度を利用して、法務局に相続関係一覧図を発行してもらいます。

相続関係の手続きでは、上記で集めた戸籍謄本の原本の提出が求められることが多いですが、裁判所で手続きをしたり、金融機関で手続きをしたりするたびに全戸籍謄本を取り寄せるのは大変です。

ですが、この相続関係一覧図は、法務局がすべての戸籍を確認して、このとおりの相続関係だと認めた書類ですから、ほとんどの手続きで戸籍謄本の代わりとして利用できるため、ぜひ利用しましょう。

法定相続情報証明制度の詳しい方法は、こちらの法務局のホームページに説明があるので、ご覧ください。

3 相続財産の調査

遺言書があれば、相続財産について記載があるでしょうが、遺言書がない場合は自分たちで調査する必要があります。

⑴ 不動産の調査

不動産については、市区町村が固定資産税を管理するために固定資産課税台帳というものを作っており、その固定資産課税台帳で人ごとにどんな不動産を持っているかが管理されています(人単位でまとめたものを名寄帳(なよせちょう)といいます)。

ですから、この名寄帳を取り寄せれば、亡くなった方が持っていた不動産が一通り分かるということになります。

もっとも、市区町村単位で管理しているので、他の市区町村にも不動産がある場合は、取り寄せた名寄帳には載っていないということになります。

そのような場合でも、他の自治体から毎年固定資産税の請求が来ているはずですから、亡くなった方の自宅を探したり、同居していた親族に聞いたりして、他の市区町村に不動産を持っていなかったか確認し、持っていた場合には、その市区町村の名寄帳も取り寄せる必要があります。

名寄帳は、各市区町村の固定資産税を取り扱う窓口で、申請用紙と相続人であることを証明できる書類を提出し、本人確認書類を提示して、手数料を支払えば取得できます。郵送でも取得可能です。

申請用紙や手数料は自治体によって異なるので、請求する前に各市区町村のホームページで調べたり、電話で問い合わせましょう。

さて、上記のように本来であれば固定資産税課税台帳に全ての不動産の所有関係が載っているはずなのですが、たとえば、亡くなった方が、その両親の相続手続をしておらず、両親の所有であった不動産について共有状態になっているが、固定資産税の請求は代表者である長男にされていたため、二男である亡くなった方は固定資産税課税台帳に載っていないということもあります。

このようなケースは、公的な書類では分からないため、親族などからの聞き取りをするしかありません。

⑵ 不動産以外の財産の調査

不動産以外の財産については、名寄帳のような制度はないため、個別に問い合わせていくしかありません。

亡くなった方が持っていたキャッシュカードの金融機関に問い合わせたり、自宅近くの金融機関に問い合わせるなどしましょう。

預貯金がある場合には、取引履歴を確認し、生命保険などの掛金の引き落としや、投資したりしていないかも確認しましょう。

最近では、インターネットバンキングやネット証券などを利用しているというケースもあるので、亡くなった方のパソコン、スマホなども見てみましょう。

また、年末年始に保険会社や証券会社などから、控除証明書や源泉徴収表が届いたりするので、郵便物も確認しておきましょう。

⑶ 借金の調査

相続するにあたって、最も注意すべきといえるのは借金の有無です。

原則として、「そんなに借金があるなんて知りませんでした」というのは通用しないので、借金についても調べておきましょう。

亡くなった方が、金融機関などから借金をしている場合には、調べるのは簡単です。

各金融機関は、信用情報機関というところに加盟していて、その信用情報機関が借金情報を管理しています。

信用情報機関には、以下の3つがあります。

①株式会社シー・アイ・シー(CIC)

②株式会社 日本信用情報機構(JICC)

③全国銀行個人信用情報センター(全銀協)

これらの信用情報機関に問い合わせれば、銀行はもちろん、クレジットカード会社や消費者金融からの借入れ状況も分かります。

具体的な調査方法は、各信用情報機関に問い合わせてください。

金融機関ではなく、個人からから借入れた場合は、個別に質問するしか分かりません。

もっとも、お金を貸している人は、借りている人が亡くなったと知ったら、借金を返せと連絡してくるでしょうから、分かるでしょう。

なお、ヤミ金から借りていたような場合は、借金を返す必要はないので、警察や弁護士に相談してください。

4 相続するかどうか決めよう

相続人(法定相続人)となり、相続財産が分かったら、その相続財産を相続するかどうかを決める必要があります。

具体的には、以下の3つのいずれかを選ぶ必要があります。

① 単純承認

② 限定承認

③ 相続放棄

⑴ 単純承認

文字通り、普通に相続するということです。

単純承認をすると、借金も含めた、すべての相続財産を相続することになります。

単純承認をするのに特別な手続きはありません。

逆に、次の場合には単純承認したとみなされるので、相続したくない場合は気をつけてください。

・相続財産の全部又は一部を処分したとき

もっとも、財産によっては放置できない物もあるので、保存行為は上記の処分にあたらないとされています。

・相続人となることを知ってから3か月以内に相続放棄または限定承認の手続きをしなかった場合

・相続放棄や限定承認をしても、相続財産を隠したり、使ったりした場合

相続について単純承認すると決めた場合には、亡くなってから10か月以内に相続税を支払う必要があるので注意しましょう。

⑵ 限定承認

限定承認とは、相続財産の範囲内で借金を返すけれど、借金の方が多い場合は知りませんという相続方法です。

一見お得な相続方法のように思えますが、限定承認は、一部の相続人だけがすることはできず、すべての相続人が共同でする必要があること、裁判所に財産一覧を付けて手続きをしなければならないことから、手続き的に利用しにくい制度となっています。

限定承認をする場合は、自分が相続すると知ってから3か月以内に、亡くなった方の最後の住所を管轄する裁判所に限定承認の申述書という書類と法定相続人が分かる戸籍謄本(または相続関係一覧図)を提出する必要があります。

書式などについては、こちらの裁判所のホームページに限定承認の方法が詳しく書いてあるのでご覧くださいい。

⑶ 相続放棄

相続放棄とは、一切の相続をしないという手続きで、相続放棄をすると、初めから相続人とはならなかったことになります。

ですから、相続放棄をしたら、原則として相続財産に一切関わってはいけません。未払の税金がある場合でも、支払わずに放っておきます。

ただし、相続放棄をすることで同順位の相続人がいなくなり、次順位の相続人が相続することになる場合には、次の相続人が財産を管理できるようになるまで相続財産を管理する必要があります。

預貯金や借金などは放置しておけば問題ありませんが、古い建物などがある場合、管理責任が問われることがあるので注意してください。

相続放棄をするには、相続人となったことを知って3か月以内に、亡くなった方の最後の住所を管轄する家庭裁判所に、相続放棄の申述書と自分が相続関係が分かる戸籍謄本(または相続関係一覧図)を提出して行います。

相続放棄の書式などについては、こちらの裁判所のホームページにあるのでご覧ください。

なお、似たようなものとして相続分の放棄というものがあります。

こちらは、法律上は相続人になるけれども、「相続財産なんていらないから、他の相続人で分けてよ」というものです。

相続放棄と相続分の放棄の最も大きな違いは借金を相続するかどうかです。

相続放棄をすると「借金なんて知らない」ということができますが、相続分の放棄では法定相続割合にしたがって借金を相続することになるので注意してください。

逆に、多額の財産があるのに相続放棄をしてしまうと、相続税の計算の際に控除される金額が少なくなり、他の相続人の支払う相続税が高額になることがあるため、相続分の放棄をした方が良い場合もあります。

5 遺産の分割方法を決めよう

⑴ 相続人同士の話合い

① まずは相続人どうして話し合いましょう

相続人が確定し、相続財産が分かったら、遺産分割方法を決めることになります。

遺言がある場合は遺言に従いますが、遺言がない場合は、相続人同士の話合いで決めることになります。

全ての相続人の同意がとれていないと、やり直しになりかねないので、必ず全ての相続人に連絡を取ってください。

遺言がある場合でも、相続人全員が遺言と異なる遺産分割方法にすることに合意した場合は、遺言とは異なる遺産分割をすることが可能です。

相続人の中に未成年者がいる場合には、法定代理人(通常は親)が未成年者を代理して手続きを行います。

法定代理人も相続人の一人である場合には、裁判所に特別代理人を選任してもらって、その特別代理人と話し合うことになります。

特別代理人は、子供の住所を管轄する家庭裁判所で選任してもらうことになります。

特別代理人の候補は申立人が選ぶことができ、相続権はないけれども親しい親戚がなるケースが多いですが、弁護士に依頼することもできます。

特別代理人の申し立て書類などは、こちらの裁判所のホームページに記載があるのでご覧ください。

また、相続人の中に成年被後見人がいる場合には、成年後見人が話合いをすることになります。

話合いの方法にとくに決まりはありません。

みんなで集まって話しあってもかまいませんし、誰かが分割案を作って書類を郵送してもかまいません。

相続人全員の合意さえ得られれば、どんな手順でもかまいません。

② 遺産分割協議書を作りましょう

話合いで合意が得られたら、遺産分割協議書を作っておいた方が良いでしょう。

遺産分割協議書は、必ず作らなければならないというわけではありませんが、後々のトラブル防止のために作っておくことをお勧めします。

とくに、不動産を法定相続分と異なる割合で分ける場合には、不動産の相続登記にあたり遺産分割協議書が必要になるため、登記可能な内容での遺産分割協議書が必要です。

ですから、よほど簡単な内容でない限り、弁護士や司法書士に確認してもらうことをお勧めします。

遺産分割協議書の形式は、とくに決まっていませんが、分かりやすいように「遺産分割協議書」のタイトルで、全ての財産について、誰がどの財産を相続するかを記載し、相続人全員が署名・押印してください。

印鑑は、実印で、印鑑証明書を付けてください。

実は、印鑑については、法律上何も規定されていませんが、不動産の名義変更の際に法務局で実印と印鑑証明を求められたり、銀行で預金を解約する際に実印と印鑑証明を求められたりするので、初めから実印を押しておくことをお勧めします。

遺産分割協議書ができたら、その内容に基づいて登記を変更したり、預金を分けたりしてください。

⑵ 遺産分割調停

相続について話合いができればいいのですが、どうしても話合いがまとまらないという場合や、連絡が取れない相続人がいる場合は、裁判所に遺産分割調停を申立てる必要があります。

遺産分割調停は、相手方の住所を管轄する家庭裁判所で申立てます。

相手方が何人もいる場合は、相手方のうち誰を基準にしてもかまいません。

また、遺産分割方法について意見が一致している場合でも、手続き上は相手方としてもかまいません。むしろ、その方が一般的だと思います。

とくに、一部の相続人が遠方に住んでいる場合には、近くに住んでいる相続人を相手方に入れて、自分たちに近い裁判所に申し立てをするのが便利です。

調停を申立て、書類に不備がなければ、裁判所から申立人に連絡があり、第1回目の調停期日の調整がなされます。

通常、1か月~1か月半くらい先が調停期日となります。

裁判所が相手方の都合を聞くことはないので、形式上相手方としたけれども、実際には対立していない相手方の場合は、申し立てをする相続人が、他の相続人の予定をきいて調整のうえ、全員が出席できる日にした方が良いでしょう。

調停は、調停室に一人ずつ交代で入り、民間から選ばれた調停委員2人が各自から聞き取りを行い、話合いを調整する形で進んで行きます。

現在の裁判所の運用では、遺産分割調停の際の調停委員のうち1人は弁護士から専任されるのが通常なので、民間から選ばれているとはいえ、法律、裁判例ベースで話が進められていくのが一般的です。

なお、法律上は、裁判官も調停委員会を構成する扱いになっていますが、当事者間の対立が激しい場合に見解を提示したり、調停が終了するときに出てくるだけで、基本的には裁判官が調停に出てくることはありません。

調停で話合いがまとまれば、裁判所が調停調書という形で、合意内容を書面に残してくれます。

調停調書があれば、不動産の登記や預金の引き出しができるので、調停調書を受け取ったり、その内容に基づいて実際に遺産を分割していくことになります。

どうしても話合いがまとまらない場合は、調停は不成立となり終了し、自動的に審判へと移行します。

⑶ 遺産分割審判

審判とは、親族間のもめ事については、一般の民事事件のような裁判にはなじまないとの考えから、特別に定められている判断方式で、簡易な裁判といったようなもです。

審判は、一般公開されなかったり、審問といって裁判官が当事者から直接事情を聞いたりと裁判とは少し違う面がありますが、最終的には裁判官が証拠に基づいて判断します。

また、即時抗告といって、一般の裁判の控訴にあたる手続きなども設けられています。

もっとも、審判は、親族間の争いに関するものですから、裁判官も一般の裁判以上に和解の方向で話をすることが多く、この段階で合意にいたる場合もあります。

その場合は、裁判官が職権で調停に戻して、調停成立という形をとります。

この段階まで来ると、法的な判断に基づき話が進んでいき、和解ができないときは、それまでに提出されている資料に基づき判断が下されるため、是非とも弁護士にご相談ください。

6 最後に

以上、遺産分割についてざっと説明しましたが、よく分からないまま遺産分割協議書を作ってしまった、審判になってしまったが納得できないとご相談をされてもどうしようもないケースがほとんどです。

遺産分割で少しでも分からないことがあれば、お気軽にご相談ください。

なごみ法律事務所では、初回1時間程度、無料でご相談を承ります。